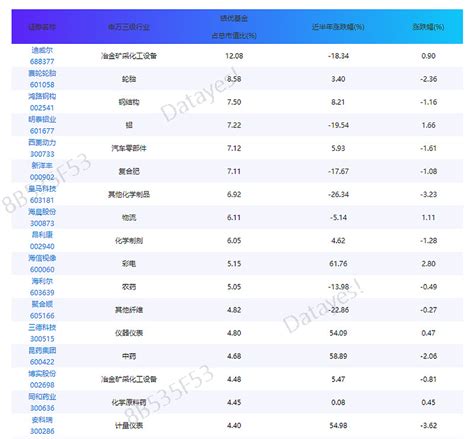

股票基金重仓持有:理解和影响因素

股票基金重仓持有是指股票型基金在其投资组合中对某些个股进行大额持有,通常超过其总资产的一定比例。这种重仓持有可能对基金的收益和风险产生重要影响。以下将深入探讨股票基金重仓持有的相关问题。

1. 重仓持有的定义

股票基金的重仓持有是指该基金在其投资组合中对某些股票持有数量较大,占据较大的资金比例。一般而言,如果某只股票在某只股票型基金的持仓中占比超过一定阈值(通常是基金总资产的5%以上),就可以称之为该基金对该股票的重仓持有。

2. 重仓持有的原因

重仓持有可能是基金经理对特定股票长期价值的认可和看好所致。以下是导致基金进行重仓持有的一些常见原因:

长期投资价值认可

:基金经理可能对某些公司的长期业绩和前景持乐观态度,认为其股票具有较高的增长潜力。

业绩优异

:某些公司业绩持续优秀,市场地位稳固,吸引基金经理加大持仓。

行业前景看好

:基金经理可能对某些行业的未来发展趋势持乐观态度,因此选择重仓持有该行业的龙头公司股票。

风险控制

:基金可能通过重仓持有少数几只股票来实现风险分散,认为这些股票具有较低的系统性风险。3. 重仓持有的影响

股票基金重仓持有对基金的收益和风险都会产生影响:

收益影响

:如果重仓股票表现优异,基金的收益可能会显著提高。但如果重仓股票表现不佳,基金的收益也可能受到较大影响。

风险影响

:重仓持有使基金对特定股票的价格波动更为敏感,从而增加了基金的特定风险。如果重仓股票出现大幅下跌,基金可能承受较大损失。4. 投资者应考虑的因素

对于投资者而言,在选择投资股票型基金时需要考虑基金的重仓持有情况:

风险偏好

:投资者应根据自身的风险偏好和投资目标选择是否愿意承担基金重仓持有所带来的特定风险。

基金经理能力

:投资者应评估基金经理的能力和投资策略,确保其选择的基金能够有效管理重仓持有带来的风险。

投资组合分散

:投资者可通过选择多只不同重仓股票的基金,或者与其他类型基金相结合来实现投资组合的分散,降低特定风险。结论

股票基金的重仓持有是基金投资策略的一部分,可能对基金的收益和风险产生重要影响。投资者在选择投资股票型基金时,应充分了解基金的重仓持有情况,并结合自身的投资目标和风险偏好做出相应选择。基金管理公司和基金经理也应审慎管理重仓持有的风险,确保基金的稳健运作和投资者利益。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052