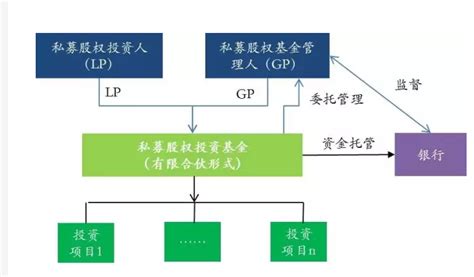

基金公司监管

基金公司管控:实现合规与风险管理的最佳实践

基金公司作为金融行业的重要参与者,承担着管理和运营投资基金的责任。在这个高度监管和风险敏感的行业中,有效的管控是确保公司长期稳健运营的关键。本文将探讨基金公司管控的重要性,并提出实现合规与风险管理的最佳实践。

基金公司的管控不仅关乎公司自身的利益,也关系到投资者的权益和金融市场的稳定。以下是基金公司管控的重要性:

- 合规性: 金融市场受到严格的监管,基金公司必须遵守相关法规和规定,确保业务合规。

- 投资者保护: 基金公司管理着投资者的资金,保障其利益是公司的首要责任。

- 风险管理: 金融市场存在各种风险,包括市场风险、信用风险等,基金公司需要有效管理这些风险,保护资产安全。

- 声誉保护: 基金公司的声誉对其业务发展至关重要,良好的管控能够保护公司声誉,增强市场信任。

要实现有效的基金公司管控,需要关注以下关键要素:

- 制度与流程: 建立健全的内部制度和流程,明确责任分工,确保各项业务规范运行。

- 风险管理: 设立风险管理部门,建立风险识别、评估和控制机制,及时应对各类风险。

- 合规监督: 设立合规监督部门,加强对业务操作的监督检查,确保符合法规要求。

- 信息技术: 运用信息技术手段,建立完善的信息管理系统,提高数据处理和风险监控的效率。

- 人才队伍: 培养专业化的管控人才,加强员工培训和教育,提升公司整体风控水平。

为了实现基金公司管控的目标,可以采取以下最佳实践:

- 建立内部控制体系: 制定完善的内部控制制度,包括业务流程、授权制度、审批程序等,确保业务规范运行。

- 加强风险管理: 建立全面的风险管理体系,包括市场风险、信用风险、流动性风险等,通过多种手段进行有效管控。

- 强化合规监督: 加强对内部合规情况的监督检查,建立合规风险评估机制,及时发现和纠正违规行为。

- 持续优化技术支持: 不断优化信息技术支持,引入先进的数据分析和监控工具,提升管控效率和精准度。

- 注重人才培养: 加强对管控人员的培训和培养,提高他们的专业水平和风险意识,为公司的管控工作提供有力支持。

基金公司管控是确保公司长期稳健运营的重要保障,合规与风险管理是实现有效管控的关键。通过建立健全的内部控制体系,加强风险管理和合规监督,优化技术支持,以及注重人才培养,基金公司可以提高管控水平,确保业务稳健发展。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052